亚洲地区汇率战的刀光剑影。

继南韩之后,南韩政府也忽然加入战况,直接在黄金消费市场展开干涉。9月22日,据产经新闻报导,南韩政府和南韩央行步入消费市场买进澳元,展开了自1998年6月年来的首度外汇交易干涉。南韩政府买进后,澳元人民币汇率快速冲高,日内最高攀升超500点,澳元兑美元人民币汇率日内最大涨幅超2%。

与此同时,欧洲央行的升息龙卷风,正在亚洲地区汇率消费市场刮起半程升值潮。其中,亚太地区消费市场受到的冲击格外明显,瑞郎泰铢人民币汇率上破1400,为2009年年来的首度;泰铢、印尼盾则均告挤进历史新高。对此,南韩财政部长秋庆镐即时则表示,将充分调动一切可能的措施应对黄金消费市场反向消费市场波动。

当前,英国联邦政府政府的大笔负债也传来预警系统信号。据非营利性组织英国尽职尽责联邦政府财政预算委员会(CRFB)的一项最新预测,仅欧洲央行本周宣布的升息政策,就将在未来十年内增加2.1亿美元左右(折合人民币14.8多亿元)的政府财政赤字。

截至周二收盘,英国三大股指双线收跌,迎第五天下跌。道少脉0.35%,标准普尔500指数跌0.84%,纳少脉1.37%。

南韩开打汇率攻防战

面对澳元遭遇的升值龙卷风,南韩政府终于下手了。

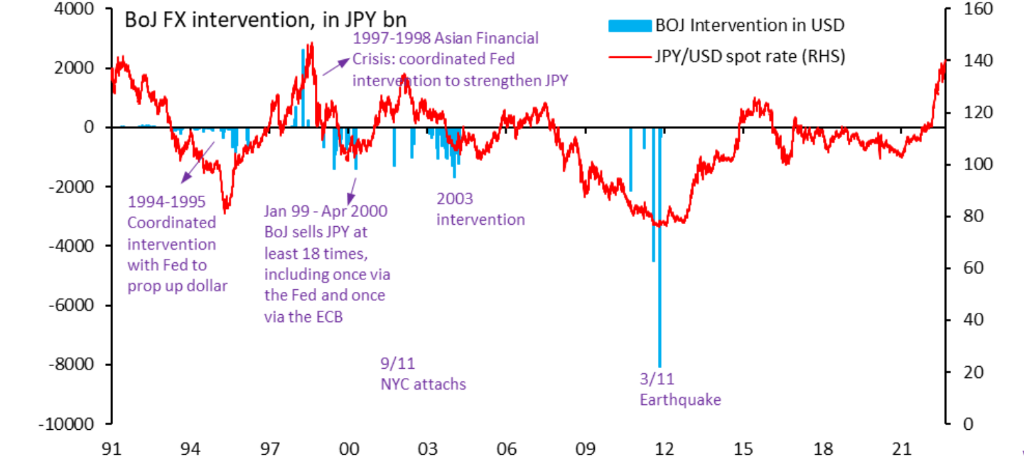

当地时间9月22日,据产经新闻报导,南韩政府和南韩央行步入消费市场买进澳元,阔别24年,展开了自1998年6月年来的首度外汇交易干涉。南韩财务管理省副大臣本町布偶则表示,南韩政府与央行采取了天马行空暴力行动,已经在黄金消费市场展开了干涉。

由于体量极重无法暗藏,因此披露了此次干涉暴力行动的最新消息,干涉的体量通常会在月底发布,所以具体数据将在9月30日发布。

本町布偶进一步则表示,投机性行为是近期澳元忽然、反向消费市场波动背后的原因。南韩政府度关注澳元的过度消费市场波动,将保持度必要性,密切监视外汇交易走势。

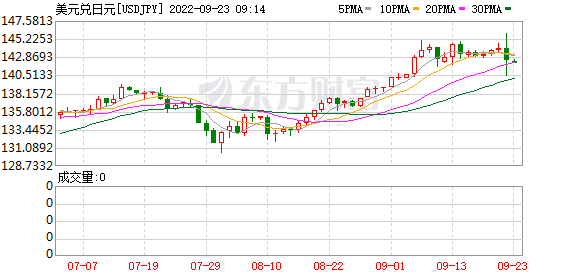

受此最新消息影响,澳元人民币汇率短线大幅跳水,直角攀升超500点,瑞郎澳元人民币汇率快速走高,最低报140.35。

其实,在此之前,南韩当局已经对澳元攻防战发出过口头警告,本町布偶当天稍早警告称,南韩尚未干涉汇率消费市场,但肯定会在必要时这样做。因为,不能容忍汇率的过度消费市场波动和无序消费市场波动。

同时,本町布偶则表示,澳元不存在防守线,南韩政府所寻求的是令消费市场消费市场波动正常化,当消费市场机制不正常时,将会展开干涉。已就干涉暴力行动与其他国家展开了沟通。作为盟友,南韩正不断与英国沟通,而不仅仅是关于外汇交易问题。

另外,南韩前外汇交易政策负责人Tatsuo Yamasaki则表示,上周的人民币汇率审查意味着,南韩监管部门可以随时采取暴力行动,南韩财务管理省关注的是人民币汇率消费市场波动,如果几天内瑞郎澳元人民币汇率出现5澳元甚至更大幅度的消费市场波动,南韩政府就会采取暴力行动。

值得一提的是,南韩政府上一次直接干涉汇市(卖出美元、买进澳元)需要追溯到24年前,也就是1998年6月,亚洲金融危机最严重的时候,入市干涉后,澳元兑美元人民币汇率持续上涨了3%-5%。而上一次入市卖出澳元则是在2011年11月。

但消费市场对于南韩当局的干涉有效性依然存疑。高盛分析称,只要南韩央行保持收益率曲线控制(YCC)政策不变,而美债收益率有上行风险,澳元有可能继续走疲。

当前南韩央行仍坚持一鸽到底,9月22日中午,南韩央行宣布,将继续维持政策利率在-0.1%不变,同时继续引导10年期南韩国债收益率维持在0%附近,并维持对利率的前瞻性指导不变,以支撑经济。

南韩央行则表示,预计短期和长期政策利率将维持在目前或更低水平。

值得一提的是,超级央行周各大央行刮起了半程升息潮,欧洲央行激进升息75个基点;瑞士央行升息75个基点,结束了持续8年的负利率政策。这也使得,南韩成为了最后一个仍处于负利率区间的主要经济体。

因此,南韩政府的直接干涉并没有支撑澳元持续走高,在飙涨超500点后,澳元兑美元人民币汇率再度重回升值趋势。

升值龙卷风一触即发

欧洲央行的升息龙卷风,正在亚洲地区汇率消费市场刮起半程升值潮。

其中,亚太地区消费市场受到的冲击格外明显。9月22日,亚太地区汇率消费市场均遭遇冲击,瑞郎泰铢人民币汇率上破1400,为2009年年来的首度,截至券商中国发稿,报1403.75。

对此,南韩财政部长秋庆镐即时表态称,将充分调动一切可能的措施应对黄金消费市场反向消费市场波动,将在必要时对外汇交易采取必要措施。同时,他拒绝就与英国的汇率互换置评。

另外,东南亚和南亚消费市场的升值龙卷风更为凶险,泰铢继续暴跌,直接创下历史新高,瑞郎卢比一度升至80.8,升幅接近1%;印尼盾亦创出历史新高,瑞郎印尼盾人民币汇率升0.08%,报23710;泰铢也遭遇大跌,瑞郎泰铢人民币汇率升至37.24,继续刷新2006年10月年来最低。

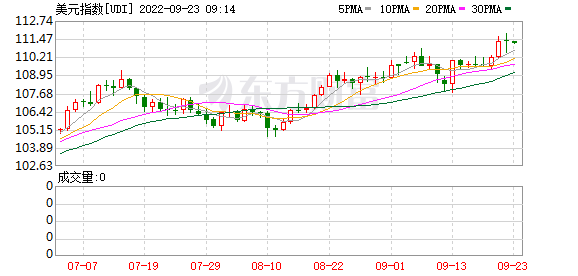

而这半程升值龙卷风,或许仍未结束,因为欧洲央行持续激进升息的背景下,美元或将继续走强。截至发稿,美元指数已上破110关键关口,创下20年的新高。

消费市场人士则表示,预计短期美元仍会持续强势,对非美汇率仍将构成一定压力。

在欧洲央行宣布升息75个基点后,中信证券发布研报称,预计美元指数可能上行至120附近,美国股市当前仍未见底,10年期美债收益率短期震荡、中长期或存在下行趋势。

中信证券认为,当前美欧经济基本面的差异仍是影响美欧人民币汇率的核心因素,叠加欧洲央行持续鹰派的汇率政策立场,美元指数在9月议息会议后升至111以上,预计后续仍将偏强运行,可能上行至上半程高点120附近。

英国政府15万亿的大窟窿

欧洲央行持续的激进升息,正在产生一系列负面冲击,不仅加重了英国经济衰退的阴霾,而且可能在未来几年进一步加剧英国联邦政府政府的财政财政赤字。

据非营利性组织英国尽职尽责联邦政府财政预算委员会(CRFB)的一项最新预测,仅欧洲央行本周宣布的升息政策,就将在未来十年内增加2.1亿美元左右(折合人民币14.8多亿元)的政府财政赤字。

随着利率上升,当前英国联邦政府政府的30.89亿美元左右负债的借贷成本不断上升。CRFB预计,在未来几年,偿还负债利息将成为英国联邦政府财政预算中增长速度最快的一部分,预计每年的偿债成本将增加三倍,从2022财年的近4000亿美元增加到2032年惊人的1.2亿美元左右,未来十年的成本攀升总额累计将达到8.1亿美元左右。

更严峻的问题是,当前英国总负债水平占GDP比例已经攀升至120%,未来英国政府将面临大笔的负债及利息偿还压力。

对此,华尔街分析人士警告称,当前欧洲央行疯狂升息的风险远远高于上世纪80年代初保罗·沃尔克时期,因为当时英国政府负债仅占GDP的30%左右。

有华尔街狼王之称的卡尔·伊坎(Carl Icahn)将英国目前的财政困境归咎于联邦政府支出,他在最新的采访中则表示,英国政府印了太多的钱,认为派对永远不会结束,然而派对已经结束了。

与此同时,桥水基金创始人达利欧(Ray Dalio)也警告称,英国经济正显示出衰退的标志性迹象,预计未来2年英国经济形势将进一步恶化。

他进一步则表示,鉴于欧洲央行升息以抑制创纪录高位的通胀,再加上俄乌冲突等其他因素使能源消费市场陷入困境,英国经济有更多遭遇进一步痛苦的空间。

同时,他还指出了英国当前的关键危险信号,包括早些时候积累的现金结余减少,住房和汽车行业收缩,以及信用违约率上升。

新债王的Jeffrey Gundlach周三在接受采访时则表示,英国失业率会上升,英国经济正走向衰退,2023年经济衰退的可能性达到75%。其进一步预计,标准普尔500指数将跌至3000点,即在当前基础上再跌20%。

美国股市迎三连跌

周二,英国三大股指双线收跌,已经连续第五天下跌。截至当日收盘,道少脉0.35%,标准普尔500指数跌0.84%,纳少脉1.37%。

大型科技股涨跌不一,AMD跌超6%,英伟达跌超5%,特斯拉跌超4%,亚马逊跌超1%,苹果跌0.64%。奈飞涨0.08%,谷歌涨0.87%。

银行股双线走高,摩根大通跌1.16%,高盛跌2.53%,花旗跌1.71%,摩根士丹利跌1.85%,英国银行跌2.08%,富国银行跌1.87%。

航空股疲软,英国航空跌3.93%,达美航空跌3.85%,西南航空跌3.36%,美联航跌4.62%。

热门中概股多数下跌,猎豹移动跌10.34%,雾芯科技跌6.8%,微博、腾讯音乐、网易、阿里巴巴跌超1%。中概新能源汽车股涨跌不一,蔚来汽车涨0.25%,小鹏汽车跌2.52%,理想汽车涨4.89%。

欧洲三大股指收盘双线下跌,德国DAX指数跌1.84%报12531.63点,法国CAC40指数跌1.87%报5918.5点,英国富时100指数跌1.08%报7159.52点。

国际油价双线上涨,美油11月合约涨0.68%,报83.50美元/桶。布油12月合约涨0.73%,报89.45美元/桶。分析人士称,俄乌局势升级引发的供应紧张担忧支撑油价上涨。

国际贵金属期货普遍收涨,COMEX黄金期货涨0.22%报1679.4美元/盎司,COMEX白银期货涨0.92%报19.66美元/盎司。

纽约尾盘,美元指数跌0.08%报111.29,非美汇率多数下跌,欧元兑美元跌0.01%报0.9836,英镑兑美元跌0.13%报1.1255,澳元兑美元涨0.03%报0.6637,瑞郎澳元跌1.16%报142.38,瑞郎瑞郎涨1.07%报0.9769,离岸人民币兑美元跌62个基点报7.0817。

(文章来源:券商中国)

发表评论