【相关阅读】两张图阐释欧洲央行6月决议案

本周欧洲央行贷款利率决议案堪称美国总统大选

来源:金十统计数据

欧洲央行赶及升息75个百分点,强烈允诺降低经济衰退率,高盛侧记28年来最小振幅升息。

北京时间周二下午2点,欧洲央行公布新一代贷款利率决议案,将基准贷款利率下调75个百分点至1.50%-1.75%区段,升息振幅为1994年年来最小,也是逾27年来首次一次升息75个百分点。欧洲央行则表示执意允诺将经济衰退率率恢复到2%。

随后戴维斯在新闻报道见面会上则表示急剧升息不能恒常化,以抚慰市场焦虑,引起美国股市羽蛛属明显反弹,美元曾一度大跌、黄金攀升。

欧洲央行升息振幅为28年来最小,戴维斯一句话拯救满场

稳步升息将是最合适的,戴维斯预计今年升息75个百分点的措施不能正式成为恒常

此次贷款利率下定决心的投票表决比例是10:1,唯一的赞成票来自水牛城联邦储备银行主席爱德华(Esther George),她主张本次升息50个百分点。爱德华投赞成票更让人吃惊,因为她被认为是长期年来的经济衰退鹰派,在裂稃年也曾做为鹰派持不同意见,但在过去的一年里,她变得更加保守和自由派。分析师Steve Matthews称,即使如此,鹰派的提出异议仍是捷伊情境。

FOMC新闻稿强调稳步升息将是最合适的。戴维斯在新闻报道见面会上则表示,自欧洲央行5月全会年来,经济衰退率不幸上升,做为澄清,欧洲央行下定决心急剧提高贷款利率,这将有利于保证长期经济衰退率预期继续保持。戴维斯为自己辩解称:

戴维斯称到时候全会最有可能是升息50个百分点或75个百分点,升息脚步将依赖于未来统计数据,预计今年升息75个百分点的措施不能正式成为恒常。戴维斯再度承认严重错误,称我们可能犯的更严重的严重错误是在经济衰退率问题上失利。

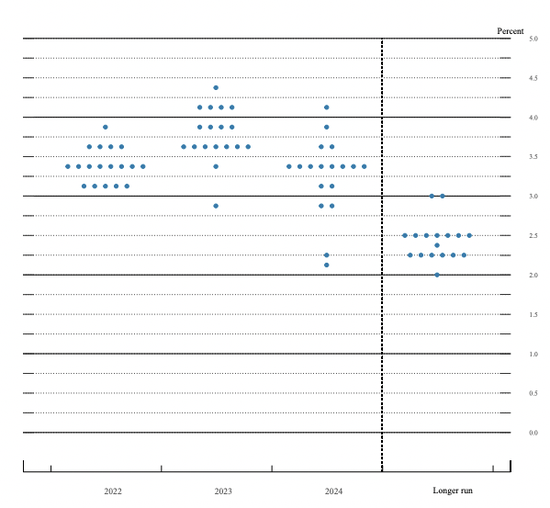

displayed:欧洲央行急剧修正贷款利率方向,2023年升息料将有所退烧

欧洲央行6月displayed中值显示,2022、2023、2024年底联邦基金贷款利率预期中值分别为3.4%,3.8%,3.4%,而3月份给出的预期分别为1.9%,2.8%,2.8%。更长期联邦基金贷款利率预期中值为2.5%,3月预期为2.4%。

18名委员中,有13名预计今年到2022年底联邦基金贷款利率区段将达到或高于3.25-3.5%;有16名预计今年到2023年底联邦基金贷款利率区段将达到或高于3.50-3.75%。另外,6月displayed显示,欧洲央行预计今年在2024年开始降息。

戴维斯称,欧洲央行认为长期中性贷款利率在2%-3%中段。

据分析,欧洲央行暗示升息脚步将加快。解析了欧洲央行的贷款利率方向后则表示:

执意允诺将经济衰退率率恢复到2%

戴维斯在新闻报道见面会上则表示,坚定地致力于让经济衰退率回落,未来几个月将寻找经济衰退率下降的有力证据。他说统计数据显示,短期经济衰退率居高不下,但中期内急剧下降,经济衰退率预期仍然存在。他说:

戴维斯同时强调,在降低经济衰退率的同时维持低失业率并非易事。如果经济衰退率下降,失业率上升到4.1%,失业率仍然是历史最低水平。

分析师Michael Arnold评论称,FOMC在经济出现退烧迹象的情况下大举升息,反映出欧洲央行对近期经济衰退率预期上升的担忧。戴维斯决心不重蹈上世纪70年代工资-物价螺旋上升时期的覆辙。由于欧洲央行做出了1994年年来最小的升息举动,并发出了进一步收紧政策的信号,落后于形势的欧洲央行已经做好了迅速追赶的准备。

财经网站Forexlive分析师Adam Button则称,欧洲央行在宣告胜利方面要小心这句话很能说明问题,这意味着,即使经济衰退率在未来1-2个月内趋于平缓,欧洲央行也不能偏离其轨道。这确实证实了即使8月经济衰退率趋平,市场预期未来三个月的贷款利率决议案将分别升息75、50、50个百分点;或是7月经济衰退率趋平的情况下,未来三次全会分别升息50个百分点的预期。

下调经济衰退率预期、下调GDP预期,戴维斯:我们不是在试图引起衰退

FOMC 6月经济预期摘要显示,欧洲央行下调今年PCE经济衰退率及核心PCE经济衰退率预期,下调今明后三年GDP增速预期。

FOMC经济预期显示,2022、2023、2024年底GDP增速预期中值分别为1.7%,1.7%,1.9%(3月预期分别为2.8%,2.2%,2%),2022、2023、2024年底核心PCE经济衰退率预期中值分别为4.3%,2.7%,2.3%(3月预期分别为4.1%,2.6%,2.3%)。

投资策略师Brian Jacobsen称,为了让经济衰退率回落,欧洲央行愿意让失业率上升,并冒着经济衰退的风险。考虑到升息的振幅,这对戴维斯来说并不是沃尔克时刻,但他这次的举动就像是迷你版的沃尔克。

戴维斯称,大宗商品价格的波动可能会使欧洲央行失去软着陆的可能性,不过他强调:

缩表将按计划进行

资产负债表缩减将按计划进行,6月起每月的缩表脚步为475亿美元,3个月后达到950亿美元。戴维斯称,欧洲央行正在急剧缩减资产负债表,紧缩的金融条件应能缓和需求,而金融市场表明他们明白欧洲央行列出的方向,市场似乎没有过多受到量化紧缩的影响。

欧洲央行FOMC新闻稿变化一览:

高盛大涨,衰退警告却愈加响亮

FOMC新闻稿公布后,美国10年期国债收益率上升至3.425%,美国2年期国债收益率扭转跌势。Rik Stevens分析师称,欧洲央行更积极的升息周期以及经济放缓的背景,应该会让羽蛛属收益率暂时保持趋平的倾向。

美元指数短线走高,非美货币对普遍走低,欧元兑美短线走低近60点至新低1.0359;英镑兑美元短线走低70点。欧洲央行升息75个百分点使得美元得到支撑,尽管在欧洲央行爱德华投赞成票支持升息50个百分点的消息出来后,美元有所回落,但仍保持了上升的轨迹。

美国股市波动后回落,纳斯达克100指数曾一度跳涨2.4%至日高。现货黄金短线走低,随后抹去跌幅。

然而,戴维斯称75个百分点的升息不能正式成为恒常后,行情走势全面逆转。

现货黄金短线走高16美元至1834.33美元/盎司,COMEX最活跃黄金期货合约北京时间6月16日02:38一分钟内买卖盘面瞬间成交2649手,交易合约总价值4.86亿美元。现货黄金15分钟累涨20美元,日内涨幅达1.6%,曾一度冲破1840,现货白银15分钟累涨近0.5美元,日内涨幅超3.5%。COMEX期银日内曾一度大涨4%,报21.80美元/盎司。随后金银均有所回落。

美元指数短线走低超60点,欧元兑美元短线走高超60点,美元兑日元短线走低85点,英镑兑美元短线走高近100点。澳元、纽元均大涨。不过,之后美元指数再度拉升。

尾盘纳指涨幅扩大至3%,道指涨幅现扩大至1.24%,标普500指数涨1.79%。美国2年期国债收益率在戴维斯讲话期间重挫23个百分点。美国5年期和30年期国债收益率结束倒挂,为上周五公布美国CPI数值年来首次。

与欧洲央行议息日期挂钩的掉期显示,欧洲央行7月至少升息50个百分点的概率为100%,升息75个百分点的概率为66.4%;9月至少升息50个百分点的概率为100%,升息75个百分点的概率为28.3%;全年余下4次全会将累计升息约190个百分点将贷款利率提高至3.50%。

外汇分析师Simon Harvey评论市场走势称,欧洲央行升息75个百分点在很大程度上已被纳入货币市场定价,无论是最捷伊下定决心还是displayed的调整,金融市场的反应都是有限的。市场试图衡量欧洲央行对即将到来的经济衰退率统计数据的敏感性,以及FOMC今年将贷款利率急剧调高至中性上方的意愿。

尽管戴维斯称,欧洲央行的前瞻性指引仍然可信,但市场却不这么认为。

新债王冈拉克称,欧洲央行主席戴维斯非常短视。冈拉克说:

股票策略师Christopher C. Grisanti预计今年年底前联邦基金贷款利率将接近3.5%,因此预计今年欧洲央行从现在开始还会升息200个百分点。他称,这还不是世界末日,因为贷款利率水平仍远低于过去40年的平均联邦基金贷款利率,但他同时指出,虽然情况不一定会以经济衰退结束,但越来越难想象,即使是升息350个百分点就能阻止目前面临的经济衰退率。

分析师Jersey称,现在更重要的是考虑终端率水平。即使升息75个百分点,现在的问题也变成了政策贷款利率会在市场定价的水平见顶,还是会更高?如果政策贷款利率水平更高,收益率曲线可能会进一步趋平,否则可能会趋陡,但我认为这种情况目前还不太可能发生。

Angeles Investment Advisors首席投资官Michael Rosen称,根本没有迹象表明经济衰退正在转向,而这发生在一些经济统计数据疲软的时候——比如今天公布零售统计数据录得负数。所谓的经济软着陆看起来越来越不可能。在我们的投资组合中,股票和债券的持有时间都很短,而固定收益产品的持有时间甚至更短,我们持有的现金比之前多得多,我认为,缩短风险资产持有时间同时持有更多的现金是现在的出路。

根据彭博经济研究所的新一代估计,到2024年初出现经济衰退的可能性现在接近四分之三,而在几个月前甚至还没有这种可能性。

![时事焦点-[美联储第一次加息75基点]一文读懂美联储利率决议:加息75个基点,华尔街却一片欢腾 时事焦点-[美联储第一次加息75基点]一文读懂美联储利率决议:加息75个基点,华尔街却一片欢腾](http://51ac.top/zb_users/theme/Blogs/image/logo.png)

发表评论