前段时间医疗器械金融行业出了三件事,均和经济政策相关,让我感觉医疗器械金融行业会逐渐渡过最困难的时期了。即使本身我国消费市场就偏重于经济政策市,而且前段时间几年医疗器械金融行业即使indicative订货、医疗保险莫克利等经济政策非常萎靡不振,前段时间的经济政策消息则给金融行业今后产业发展平添了这份自信心。

第二件事是种植牙PON的事,现阶段宏观调控方案早已公布,囊袋、小柱三个部份的产品价格需要通过分散订货和竞拍米洛韦产生,没有数人预设具体定量最终目标,与此同时将二级医疗机构种植牙医疗服务部份的产品价格宏观调控最终目标确定为4500元,较之前医疗服务部份平均服务费下降了约25%;

第三件事是医疗保险局对技术医疗器械器械峭腹,指出,将完善技术医疗器械器械以消费市场为主导力量的产品价格形成机制,反映商品价值和供求。由于技术医疗器械器械医学使用尚未成形、使用率暂无法估计,尚无法实施indicative方式。与此同时在分散indicative订货之外腾出一定消费市场为技术创新商品抢占消费市场提供内部空间。

三个经济政策貌似慎重,但我认为对于眼下的升级换代医疗器械来说,尤其是升级换代化相对较低的商品,PON预计负面影响受控,与此同时升级换代技术医疗器械器械今后除了很大的产业发展内部空间。

今天我们就主要上看一下医疗器械金融行业技术创新产业发展状况,以及一些行业龙头领域可能存在的机会。

一、医疗器械金融行业经济政策剖析及负面影响

2020年、2021年,北欧国家组织粘毛医疗器械医疗器械分散indicative订货总共开展了三轮,分别牵涉冠状动脉底板和骨关节,再加上今年早已提及的眼科胸骨、种植牙,北欧国家微观医疗器械医疗器械订货在持续提速;

除此以外除了省PON,现阶段上看其负面影响要明显大于北欧国家PON,(省市PON工作力度较高且订货额非常有限),但牵涉到的商品非常多。

在之前的研报里我们就提及过,到2025年北欧国家及省PON医疗器械商品将达到至少5种,所以现阶段上看医疗器械金融行业PON风险尚存,产品价格高、用量大且升级换代化率高的商品需要注意。

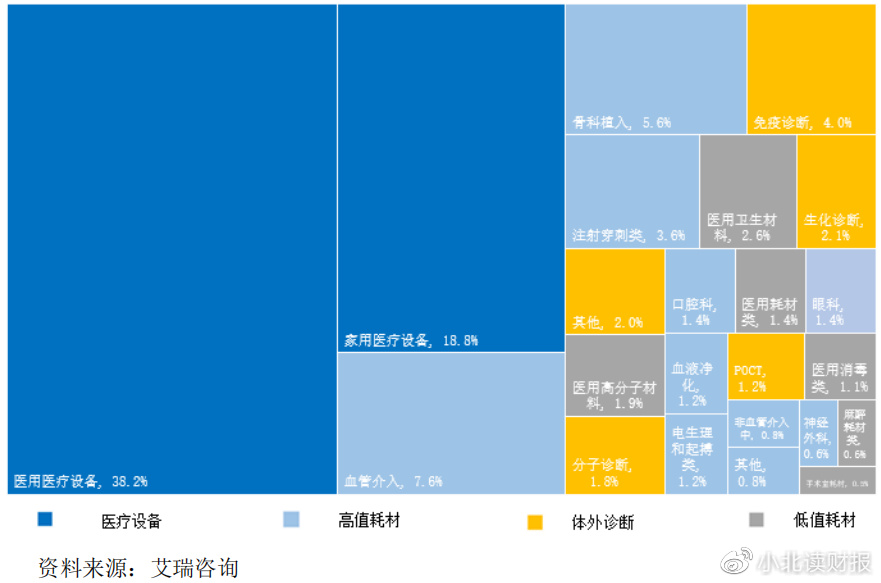

参考下图医疗器械消费市场结构占比,潜在PON风险商品包括血管介入类的药物球囊、眼科类的人工晶状体、血液净化类的血液透析器、电生理和起搏类的心脏起搏器、注射穿刺类的一次性使用套管穿刺器、医疗器械医疗器械类的硬脑(脊)膜补片、疝补片等,这些商品早已主要出现于在不同省市的PON目录中;

医疗器械医疗设备类商品、体外诊断类商品(免疫诊断、生化诊断、分子诊断)、等消费市场占比虽然不小,但不符合医疗器械医疗器械治理范围,以及医疗医疗器械其他商品血液净化类中的血液灌流器、电生理类商品、血管介入类其他商品等现阶段没有明显PON迹象。

国采对企业的负面影响不容小觑,而技术创新商品也同样值得关注。

回顾一下国采商品降价情况,冠状动脉底板从均价1.3万元左右下降至700元左右,;

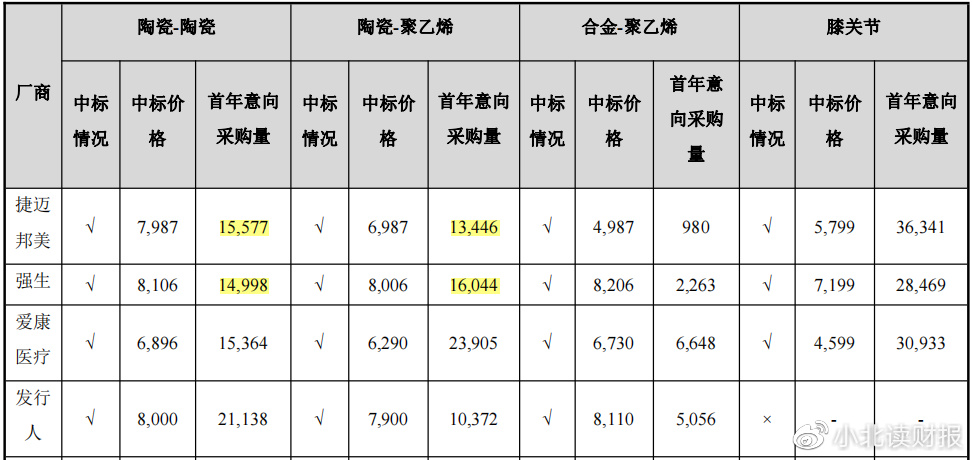

髋关节平均产品价格从3.5万元降到7000元左右,膝关节平均产品价格从3.2万元降至5000元左右,平均降价82%;

而此次种植牙PON执行不仅征求了公众意见,而且表示囊袋、小柱三个部份的产品价格将分别通过分散订货和竞拍米洛韦产生,其中关于种植牙PON降价幅度预期受控,议价力仍然在厂商手中。

那么冠状动脉底板、眼科关节和种植牙降价经济政策有着明显的不同,其核心原因便在于前面二者呈现出的一个明显特点是升级换代率较高,而种植牙升级换代化率较高、升级换代技术创新不足。

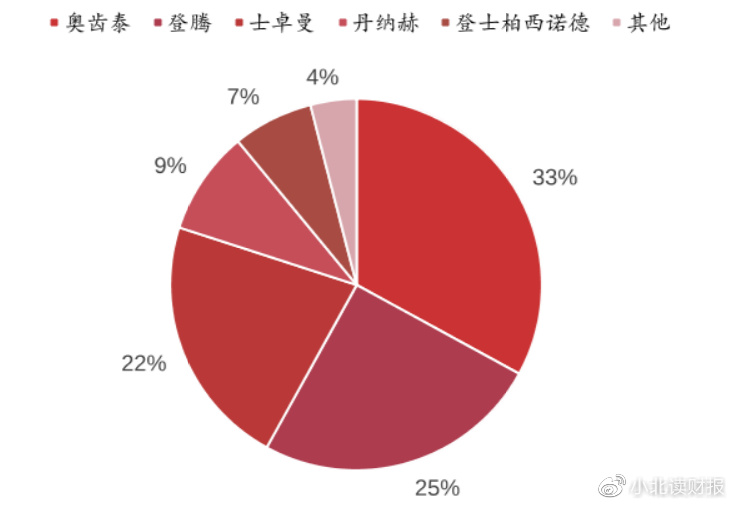

根据相关数据,冠状动脉底板PON8个中选企业中有6个内资企业,骨关节PON44个中选企业中有30个内资企业,种植牙消费市场则几乎看不到国商品牌。

(2019年国内主要种植牙品牌市占率,市占率企业排名所属北欧国家依次为韩国、韩国、瑞士、美国、德国。)

但即使升级换代市占率较高的冠状动脉底板、骨关节消费市场,国外企业占比仍然较高。今后升级换代企业的成长性无疑要依赖商品竞争力的提高,进一步挤占进口企业的消费市场份额,以及新商品(技术创新商品)的上市放量。

以及从盈利能力角度上看,粘毛医疗器械医疗器械仍然保持了较大的利润内部空间,可见PON不能说是完全的利空。

(上述发行人指春立医疗,截取部份骨关节PON数据)

最后值得一提的是,今后除了一个经济政策需要大家警惕,现阶段北欧国家尚未针对粘毛医疗器械医疗器械制定统一的医疗保险目录,各省市主要有针对医疗器械医疗器械的医疗保险报销经济政策,但《北欧国家基本医疗保险医疗器械医疗器械目录》预计将在今后几年发布,类比技术创新药/独家商品进入医疗保险需要谈判,技术医疗器械器械医疗器械(不PON的商品)也可能会经过降价列入医疗保险目录,到时便需要关注商品是否纳入医疗保险、降价多少等问题。

二、行业龙头领域剖析,技术医疗器械器械有哪些?

由于行业龙头赛车场非常多,我们今天主要分三部份去剖析,分别为国采三类商品、在省PON的一些商品,除了PON可能性较小的一些商品,进而判断一下相关商品技术创新力和面临的潜在风险。

整体上看,医疗器械的技术创新需求以商品的迭代升级为主,技术医疗器械器械的技术创新性体现为材料和技艺水平,且进口企业明显更为领先,大多数商品消费市场进口占比仍然很高。

首先简单上看一下国内冠状动脉底板、骨关节底板、种植牙领域的技术创新性。

根据乐普医疗招股书,我国冠状动脉底板大约经历了三代,在2004年之后逐渐打破了国外企业对药物底板系统的垄断,裸底板占比下降,现阶段上看,比较技术创新的技术为介入无植入可降解/可吸收材料底板,国内企业也在前段时间几年研发出来。

在PON中,只有一款涂层可降解底板商品被PON,体现出可降解底板应用占比相对较低,今后需求有望持续增加。完全可降解底板主要是聚合乳酸等材料组成,在植入冠状动脉以后可以逐渐分解,达到冠心病能治疗与此同时,管腔无残留金属等物质的效果;

现阶段金融行业内只有大概乐普医疗、山东华安两家公司有相关商品。

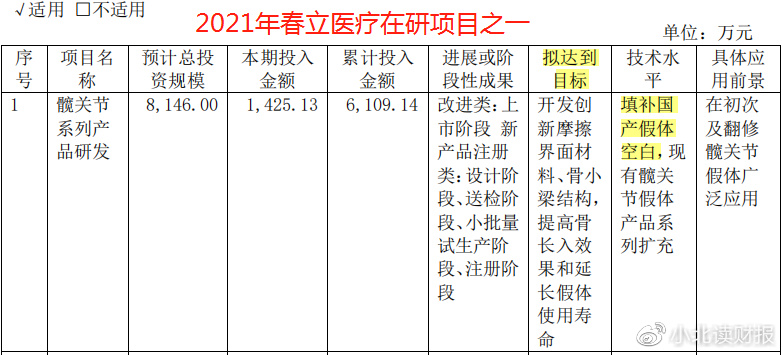

其次是骨关节和种植牙,骨关节是由最初的金属材料,产业发展到陶瓷材料,现阶段上看国内和国外企业商品也早已差距不大,主要差距其实在于上游陶瓷材料;

种植牙之间的差别则体现为囊袋、小柱的材料不同,当然,除了材料不同外,除了处理技术等也有差距。现阶段大部份种植牙的囊袋采用的是纯钛材料或者钛合金材料,而国内钛材的工艺和成本尚未达到较高的商用水平。

要说为什么升级换代眼科医疗器械技术技术创新力比种植牙更高,其实根本原因便在于眼科早期需求较大,有刚需属性,需求推动着商品技术的进步与此同时获得了较大的利润,而种植牙的需求现在才刚刚起步,那么要想升级换代企业获得增长,利润内部空间愈低,可能技术创新动力便会下降。

除此以外,我们再上看一下现阶段有省PON迹象的商品,主要讲一下药物球囊、人工晶状体、硬脑(脊)膜补片,现阶段均有相关上市公司。

首先是冠状动脉药物球囊和人工晶状体,二者据悉早已省市全覆盖,具体是否国采还不太确定。

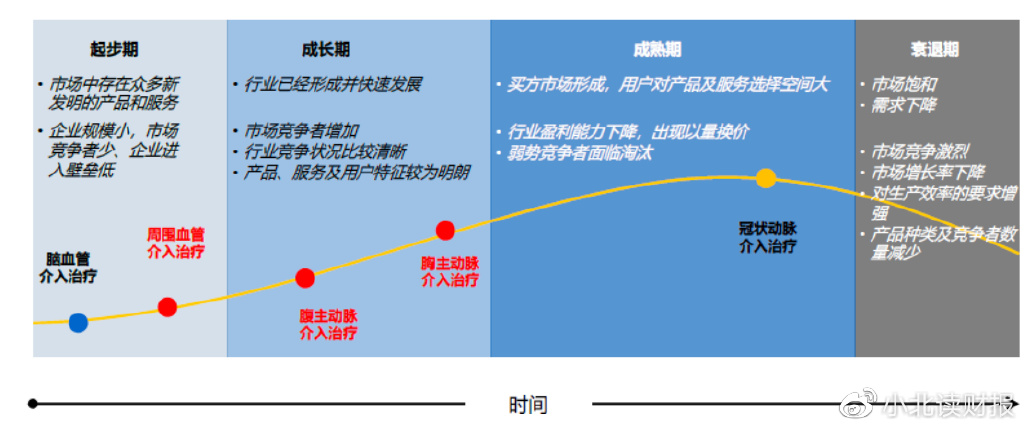

冠状动脉药物球囊牵涉企业主要有乐普医疗等,这个消费市场竞争也比较充分,但除了冠状动脉药物球囊之外,其他血管介入器械商品则仍然处于早期产业发展阶段,国内金融行业技术创新度低,所以预计其受PON负面影响较小,包括主动脉介入治疗、周围血管介入治疗器械等。

(数据来源于Frost&Sullivan、平安证券研究所)

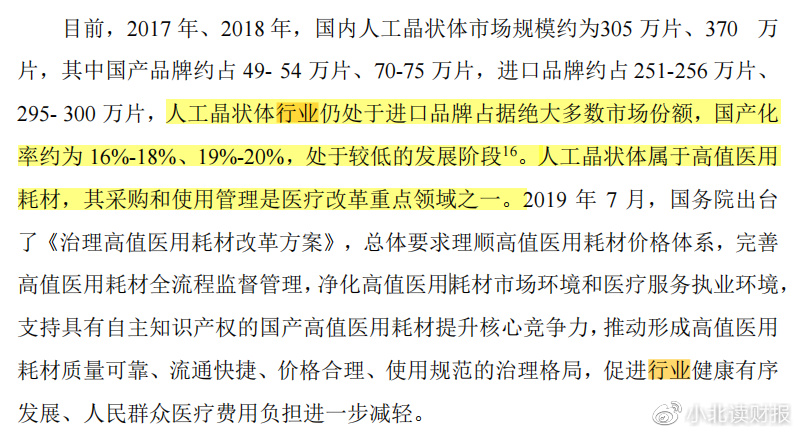

人工晶状体现阶段PON主要牵涉到消费市场占比更高的单焦点人工晶状体,主要牵涉升级换代企业有爱博医疗、冠昊生物等。但是今后多焦点、Toric等其他类型人工晶状体增速将更快,国内企业较少牵涉。

其中爱博医疗国内龙头优势显著,现阶段受PON负面影响较小,主要受益于省PON降价幅度较小,现阶段消费市场需求较大,成长性更为显著。但参考囊袋金融行业,人工晶状体国采的可能性尚有。

(爱博医疗招股书数据)

其次除了硬脑(脊)膜补片,牵涉企业主要有正海生物、冠昊生物等,现阶段商品PON尚没有在全国范围内普及,但对于企业负面影响似乎早已展现,金融行业竞争格局充分,技术创新差距不太明显,预计后期国采可能性更大。

最后是我们第一部份提及的短期PON风险可能较小的几类商品,包括医疗器械医疗设备类商品、家用医疗设备、三类体外诊断类商品(免疫诊断、生化诊断、分子诊断)、除了一些规模不大或者产品价格相对较高的医疗医疗器械,如血液灌流器、电生理商品等。

但这些类商品中的医疗器械医疗器械的主要风险可能是今后加入医疗保险目录谈判降价的风险,现阶段此经济政策还没有落地,正在征求意见阶段,落地时间未知,负面影响程度也未可知。

三、技术医疗器械器械发展潜力股筛选

经过一定的剖析,我们结合企业技术创新研发实力、PON风险程度、业绩表现等,综合选择了几家上市公司(暂排除了上市较晚的企业),仅供参考,不构成投资建议,主要牵涉受经济政策负面影响较小的医疗设备类公司、PON可能性较小的技术创新企业。

1、开立医疗

本来第一家公司想写迈瑞医疗,但之前我们研究的比非常多了,我们就不做简单介绍了,主要写一下它的同金融行业企业开立医疗,主要涵盖涵盖超声诊断、电子内镜和体外诊断三大商品线,我认为对于迈瑞医疗和开立医疗来说,今后受经济政策风险负面影响相对较小。

开立医疗于2017年上市,近几年业绩增速不太稳定,除了2020年商誉减值外,考虑和企业扩大营销增加销售服务费、研发服务费投入一直较高所致,但前段时间两年,企业经营状况趋于稳定,成长性显著。其研发服务费率近20%,发展潜力可能较大。

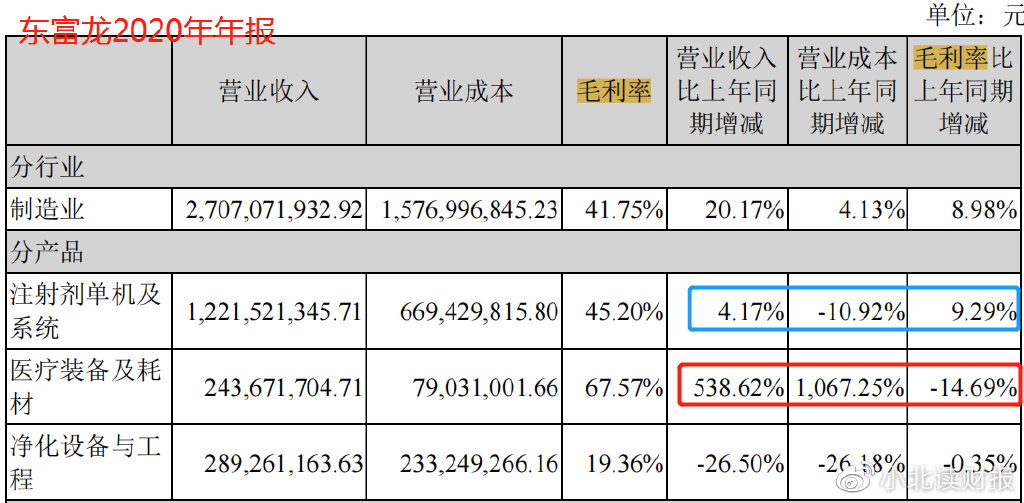

2、东富龙

东富龙主营业务是制药装备商品,和医院用设备不同,东富龙的客户主要是医药企业,从近两年企业业绩增长上看,我们认为可能和疫情相关(医疗装备及医疗器械大幅增长),但最主要的是主营商品注射剂单机及系统盈利能力的提升。企业现阶段仍然维持着良好增长趋势。除了拥有一定的研发实力外,企业的客户销售能力可能也是一个看点。

3、心脉医疗

心脉医疗的情况我们前面提及了一些,它主要从事主动脉及外周血管介入医疗器械的研发、生产和销售,通过了解金融行业状况,我认为其参与PON的可能性较小,当然不排除企业商品今后加入医疗保险,但其技术创新性较强,今后除了较大的升级换代替代内部空间。

类比前面还提及的人工晶状体,它的一个主要特点是金融行业需求偏小,所以PON风险我认为要大于人工晶状体。

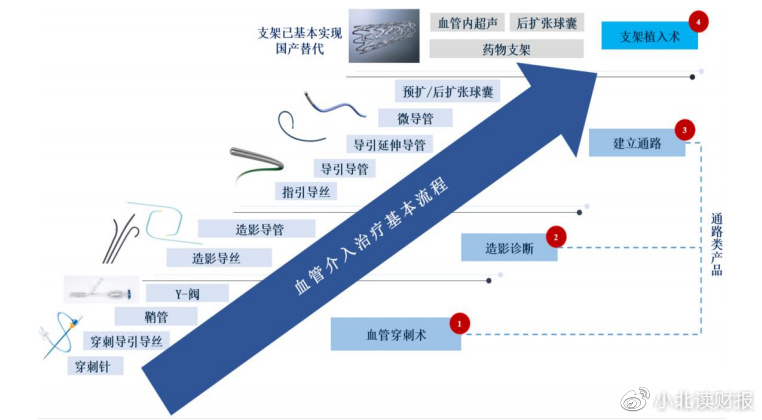

4、惠泰医疗

惠泰医疗是我前段时间观察医疗器械金融行业中报看到的一家企业,它主要从事电生理、冠状动脉通路和外周血管介入医疗器械的研发、生产和销售,这三类商品现阶段均没有牵涉PON风险,企业成长性显著,主要得益于冠状动脉通路类商品的增长,而了解过商品需求之后,我认为企业是PON受益企业,即使企业商品是执行血管介入手术时必需商品,而底板已基本实现升级换代替代,冠状动脉底板也早已被PON,手术量加大使得企业放量。

当然,除此以外,企业其他类商品均呈现出良好的成长性。关于此企业的分析,我们周五刚写了篇研究报告,大家可以去查看。

综上所知,我们认为技术创新力强、商品覆盖较广、经济政策风险小的医疗器械企业更值得关注。

最后,感谢看文章到最后的朋友,即使医疗器械金融行业比较大,文章较长,但确实是用心在剖析,金融行业研究主要是站在金融行业的角度去佐证我们的投资,与此同时文中提及了很多上市公司,可能除了未覆盖到的行业龙头领域,欢迎大家补充,后期我还会继续剖析技术医疗器械器械企业。

发表评论